文、图/羊城晚报全媒体记者 莫谨榕

2019年6月13日,科创板正式开板,而同年4月,首批7只科创主题基金发行。距今科创板基金已经运行逾两年,首批科创主题基金表现如何?

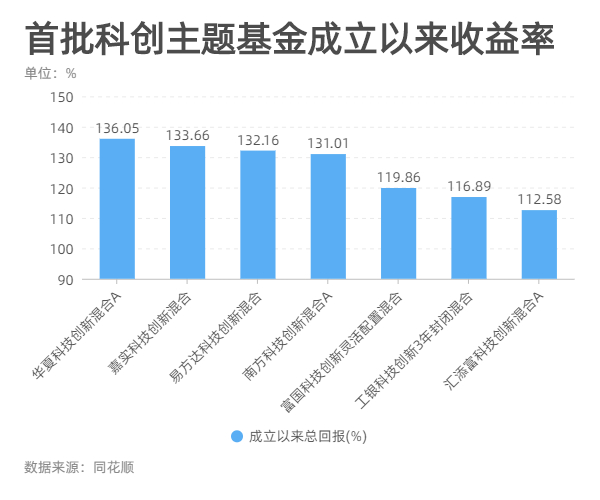

羊城晚报全媒体记者据同花顺iFind数据库统计发现,截至今年5月21日,首批7只科创主题基金自成立以来的两年多,收益全部实现翻倍。

其中,涨幅最大的是华夏科技创新混合A,成立以来涨幅达到136.05%,收益率最低的汇添富科技创新混合C,成立以来涨幅也有109.08%

12只主题基金成立以来回报超100%

科创板开板已经有两年,据上交所网站统计,截至5月22日,科创板注册生效的企业数量达289家,主要以具有核心技术、行业领先、有良好发展前景、市场认可的科技创新型企业为主,集中在生物制药、高端制造和信息技术等重点领域。

在科创板发展过程中,公募基金是一股不小的支持力量。

个人投资者参与科创板股票交易,需满足“资产不低于50万元+投资经验满2年”,不少未满足适当性要求的投资者借道公募基金参与科创板投资。经过两年多的发展,如今科创主题基金也日益丰富。

统计数据显示,自2019年4月第一批科创主题基金获批至今,市场上科创板为主要投资方向和特色的科创主题基金(仅计算主动权益类基金,AC类份额分开计算,下同)共有61只,总规模约为829.88亿元。

截至2021年5月22日,2019年成立的科创主题基金共有21只,其成立以来的算术平均收益高达98.63%。其中,首批最早成立的7只基金收益率整体较高,仅以A类份额来看, 华夏科技创新混合A成立以来收益率为136.05%,嘉实科技创新混合为133.66%,易方达科技创新混合为132.16%,南方科技创新混合A为131.01%,富国科技创新灵活配置混合为119.86%,工银科技创新3年封闭混合为116.89%,汇添富科技创新混合A为112.58%。

此外,还有三只第二批成立的3年期封闭基金也收获了超过100%的收益率,分别是大成科创主题3年封闭运作灵活配置混合成立以来的收益率为134.29%,富国科创主题3年封闭运作灵活配置混合为132.16%,广发科创主题3年封闭混合为110.74%

从61只科创主题基金成立以来的收益率看,共有12只基金收益率超过100%,27只基金收益率超过50%,仅5只基金成立以来的收益率为负值,其中4只都是今年内才成立的新基金。

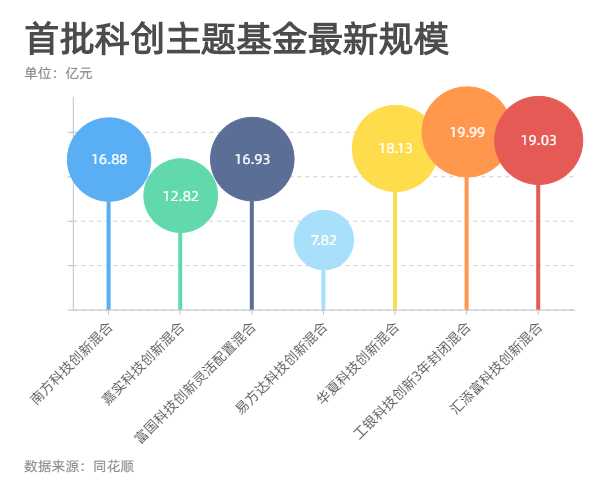

不过,尽管科创主题基金业绩表现优异,但份额却升少降多。有份额数据可考的科创主题基金中,仅有26只基金相比成立时基金规模有所增加。

首批成立的7只科创主题基金中,份额缩水最多的是易方达科技创新混合,该基金成立时份额为9.89亿份,而一季报显示基金份额仅为3.58亿份,份额减少了6.31亿份,而嘉实科技创新混合成立时份额为9.89亿份,今年一季度末份额跌至5.91亿份,也缩水了3.98亿份,除了封闭期3年的工银科技创新3年封闭混合份额未出现变化外,汇添富科技创新的份额为小幅下跌。

新能源互联网等主题成投资热点

从春节过后至今,很多科技股龙头出现了大幅度的调整,接下来科创主题基金是否值得投资?这些科创主题基金经理又有怎样的投资策略?记者梳理首批7只科创主题基金的一季报发现,科创主题基金经理对未来优质科技股的前景依然看好,互联网、云计算、新能源等题材成为他们一季报的高频词。

业绩表现较为优异的华夏科技创新混合A基金经理张帆、周克平就在一季报中表示,一季度该基金加大了港股的配置比例。同时加大了对200亿元以下的上市时间在5年以内的公司的研究,并进行了一定的基础配置。“我们认为未来的一部分核心资产,可能来自于这一部分近几年,尤其是注册制实施之后的新股或者次新股中,比如过去5年,A股新增了接近2000家上市公司,这里面如果有5%的公司能够长大,就有100家公可能成为未来的核心资产,对这一部分公司,又在我们的能力圈六大赛道中的,我们也会优中选优,持续跟进,希望可以找到能够持续进化的公司”。

“在任何市场,都将有穿越周期的公司走出来,创新带来新的机会。” 南方科技创新混合基金经理茅炜、王博表示,看好新兴成长领域,需求端包括新能源、互联网等成长空间大、成长路径清晰的行业,供给端包括化工、高端装备等海外需求扩张且对我国依存度高的行业。

“我们在过去一个季度没有根据市场风格切换去做行业轮动,仍然坚持以中长期视角投资成长型企业。” 易方达科技创新混合基金经理刘武则表示,该基金重点配置A股和H股的科技龙头企业(主要以互联网和云计算为主)、A股的新能源汽车龙头企业以及A股和H股的创新药龙头企业。

嘉实科技创新混合的基金经理王贵重、张丹华则在一季度“适度增加了人工智能和互联网平台的配置,减持了部分高估值的品种”。从中期维度,该基金经理看好半导体、云计算、互联网平台、人工智能、新能源、创新药6大线索。

来源 | 金羊网

责编 | 李志文

ef68fcf2-7351-465d-b695-33ad78ea9d66.png)

9468cc9e-205c-478e-afef-6bad4998a183.jpg)

49af6293-707c-4f62-8586-250558a42d2f.jpg)

e022c2ee-c24b-4e3d-b8ef-49b9fba74537.jpg)

8b441388-3599-401d-b4bf-bd99ddfc02eb.jpg)

b4b6e5d7-577a-43a9-b1d8-dd9109f57012.jpg)

ab0c5ada-a78c-4547-b8ed-1905eb372a09.jpg)

87387c15-fbf2-40da-9fc7-ec9114dba255.jpg)

480861a6-c7d4-4636-a3dd-8e21d5a0f920.jpg)

b96a1508-3873-47cb-85bd-b7c055bd520a.jpg)

a3f23e8a-06f8-40e4-b203-f5943ab90bea.jpg)

7dbc3e7e-a12c-45cf-bec8-13c71fb42b7b.jpg)

57664e0d-c81d-453a-b83a-a4a509afe5d4.jpg)

1075f2d4-cde4-418a-9b2f-4212bdd5a336.jpg)