文、图/羊城晚报全媒体记者 莫谨榕 实习生 苏璇

日前,公募基金一季报披露完毕,公募基金经理的管理规模分化仍在继续。据广发证券研报统计,今年一季度A股市场波动较大,高波动下“头部”产品与经理再获青睐。

截至一季度末,存量超过百亿元的主动偏股型基金数量仅73只,排名前10%的基金产品占据了超过70%的基金规模。A股权益口径下“百亿基金经理”约119人,管理了市场75%的市值规模。此外,今年一季度持仓比例较高的行业主要有白酒、半导体、医药等,而电气设备的配置比例则在下降。

银行、化工加仓最多 电气设备减仓最多

今年一季度A股市场持续震荡,公募基金业绩和规模持续分化,基金经理对于后市的研判也出现分化。东北证券研报统计数据显示,权益类基金仓位环比普遍下调。普通股票型基金平均仓位降低1.70%,偏股混合型基金平均仓位提升0.64%,灵活配置型基金平均仓位降低2.91%,整体上权益类基金平均仓位降低1.35%,规模加权仓位降低0.71%。

尽管公募基金仓位虽有所下滑,但整体仍保持了较高仓位的运作,而公募基金对不同类型股票的持仓比例出现一定的变化。广发证券统计显示,一季度各类基金对大市值股票的配置比例小幅下降。沪深300配置比例由去年四季度的69.6%降至今年一季度的68.5%。一季度基金对中小板、创业板的配置基本稳定。中小板配置比例由去年四季度的20.6%上升至20.9%,创业板的配置比例由去年四季度的19.3%降至18.0%。

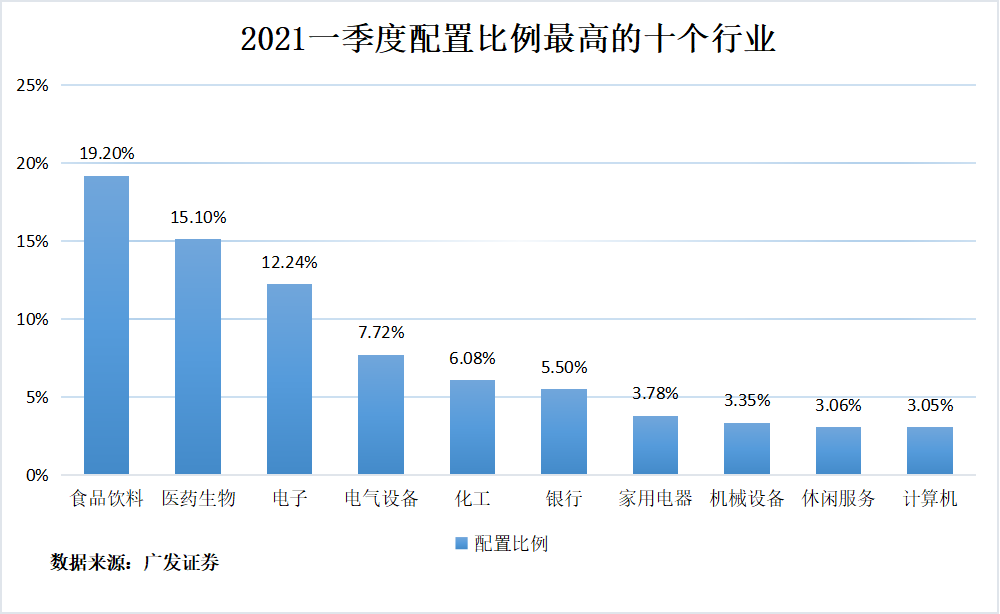

那么,目前公募基金的持仓行业有哪些变动?广发证券数据显示,今年一季度,食品饮料、医药、电子的持仓占比依然最高,而银行成为加仓重点领域。一季度加仓最多的行业是银行、化工、医药生物和电子等,减仓最多的行业是电气设备、非银金融、家用电器与计算机等行业。今年一季度配置比例最高行业的是食品饮料、医药生物、电子和电气设备等,对食品饮料、医药生物、电子三个行业的配置比例接近一半。

在申万一级行业中,配置比例处于历史80%以上高水位的行业主要是:休闲服务、电气设备、食品饮料、电子和化工。处于历史低分位的是通信、房地产、公用事业、商业贸易、汽车和非银金融等。此外,A股“热门股”配置小幅降温。

即使一季度消费类个股出现较大调整,但基金超配最多的仍是消费行业,除此之外轻工制造与化工也回到超配。一季度基金超配幅度最大的行业分别是休闲服务、食品饮料、医药生物,尤其是对休闲服务、食品饮料超配了1倍以上。成长性行业中,电子仍处于超配。一季度基金低配最多的主要集中在周期和消费,低配幅度最大的行业:商业贸易、建筑装饰、公用事业、非银金融、通信、采掘、钢铁、纺织服装等。成长性行业中,通信、军工、计算机等仍处于低配。

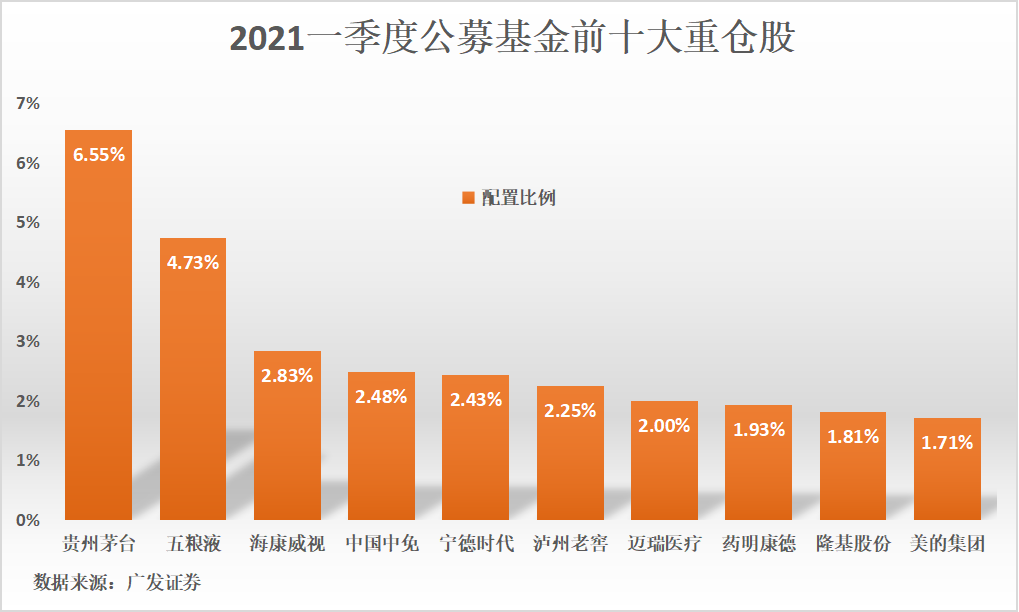

从个股的情况上看,基金重仓股中前十的持股比例为28.7%,仍处于13年以来的高点。前十大重仓股分别是贵州茅台、五粮液、海康威视、中国中免、宁德时代、泸州老窖、迈瑞医疗、药明康德、隆基股份、美的集团,新进入前十排名的公司为海康威视和药明康德,而中国平安和立讯精密退出前十大。主动偏股型公募基金一季度加仓最多的个股是海康威视、招商银行、贵州茅台、智飞生物以及平安银行等,减仓最多的个股是立讯精密、美的集团、中国平安、顺丰控股以及通威股份等。

高波动市场难以预测 专注寻找优质公司价值

梳理明星基金经理在各基金一季报中的投资策略和运作分析不难发现,大部分明星基金经理的仓位基本保持稳定,而对后市研判中,多位明星基金经理均表示难以预测市场短期波动,仍专注在优质公司中寻找价值,整体对消费、医药等个股依然较为看好,但也出现了小幅分歧。

明星基金经理张坤就在易方达中小盘混合基金的一季报中表示,该基金在一季度股票仓位基本保持稳定,并对结构进行了调整。行业方面,降低了交运、汽车等行业的配置,增加了计算机、医药等行业的配置。个股方面,依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司。“长期来看,我们认为股票市场类似幅度的波动在未来仍会不断出现,而且事先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成本金的永久性损失。”

“我们今年会面对一个高波动市场,但大概率不会是单边熊市。”主攻消费、医药等白马股的明星基金经理刘彦春就在景顺长城新兴成长混合基金的一季报中表示,我国经济结构转型,资本市场发展空间广阔。低风险、高回报的大类资产非常稀缺,居民财富向权益类资产再配置才刚刚开始。经济发展前景乐观,估值下一个台阶之后自然会重新起步。“我们会继续沿着效率提升方向寻找投资机会,工程师红利、全球化、消费升级仍然是我们最为看好的投资方向。”

一季度,主攻医药赛道的葛兰增持了药明康德、爱尔眼科、长春高新、智飞生物、通策医疗、迈瑞医疗等优质医药公司。她在中欧医疗健康混合基金一季报中说:“我们总体维持了高仓位的运作,在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重的布局。”

以风格稳健和价值投资著称的明星基金经理朱少醒则在富国天惠成长混合一季报中表示:“优质个股和大家耳熟能详的明星股不应该是完全等同的概念。未来我们依然会致力于在优质股票里寻找价值,去翻更多的‘石头’。”朱少醒认为,我们并不具备精确预测市场短期趋势的可靠能力,而把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。个股选择层面,偏好投资于具有良好“企业基因”,公司治理结构完善、管理层优秀的企业。

来源 | 金羊网

责编 | 许张超

c36a9c49-a197-494d-8b6c-784a0c447247.png)

ca6e30d5-6573-4569-85a1-afbc5adc7121.jpg)

e69bc1fa-7b7b-48cd-aff2-26fadbf5a5eb.png)

c44b1556-b80c-4767-8e9a-9bdf410ce17d.jpg)

61f96483-a83b-452b-bdf3-086d58e27422.jpg)

791001c4-accc-48cf-94d7-22930e631121.jpg)

a575667a-4896-4751-8002-52bd6d98ed05.jpg)

687223d3-719b-4b14-aa8d-3fdd3d35f031.jpg)

cb8b00fb-2e85-4a98-bc8c-eb057e6eb8f4.jpg)

21827652-4559-45c0-b949-1d9764f251f3.jpg)

6858685b-7a5b-48b8-a40b-75712f4da211.jpg)

269f2b47-1fa8-4c3e-b3a9-b9c399d920a3.jpg)

6fb2c98c-7138-4597-af51-20278f33ed41.jpg)

643977f2-7ee0-458a-99c2-7b876070c93e.jpg)

15f52218-87db-419a-ba72-b47fe4e6ce70.jpg)

11203a0f-5f9c-4d1d-b1f2-04308f070c2e.jpg)

6cced553-22da-4682-986a-e67074fde439.jpg)

fb25b806-9389-4f9c-b67c-a9fce4680ba7.jpg)

c1724b68-8741-4f71-b0c8-a3e4d00e3999.jpg)

dcc4e5b2-ae15-4b78-8902-ea8774ddefca.jpg)

ed44421b-ba2d-4cd0-95dd-cd3e13bc6e5d.jpg)

71c0c6e4-e94e-4c93-b86c-d17066c692ec.jpg)